新浪财经讯 自疫情影响以来,备受投资者瞩目的在线教育板块已经经过了多轮上涨。投资热情之下,甚至是个别教育业务占比较小,与“在线”概念相去甚远的个股都取得了连续多个涨停板的成绩。

但开元股份的市场表现却不尽人意,从2月4日春节后开盘起,仅有2月4日至2月6号实现了连续上涨并录得一个涨停板,随后便呈现波动下滑的态势。截至2月25日,开元股份从年初起累计下滑了13.68%。

由于与在线教育板块的走势出现一定程度背离的情况,有投资者调侃开元股份是“养在深闺人未识”的教育股。

值得关注的是根据2019年度业绩预告,开元股份预计亏损金额为3.5亿元– 3.55亿元,其中商誉减值约为3.3亿元。此外股价不振情况或许与开元股份的ROE和净利率持续下滑、近期面临大量限售股解禁等有关。

大额商誉减值导致上市来首亏

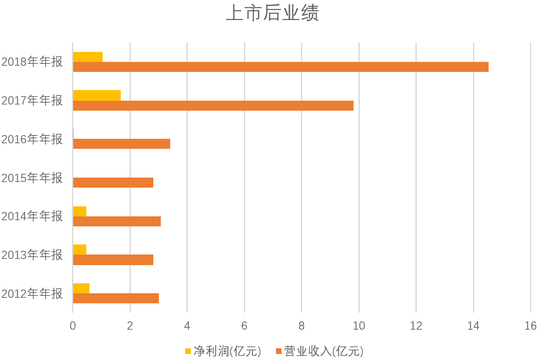

开元股份2012年于创业板上市,最开始的主业为从事煤质检测仪器设备的研发、生产、销售和服务。但经过上市后5年的发展,开元股份的毛利率和净利率均有大幅度的下滑。根据历年年报统计,从2012年到2016年,开元股份毛利率由53.30%下降到42.05%,下降10.8个百分点;净利率由19.16%下降到1.14%,下降18.02个百分点。

Choice金融终端

所谓“穷则思变”,面对盈利能力的持续下滑,开元股份决定用跨界收购来挽救在亏损边缘试探的净利润。

开元股份从2016年开始筹划,2017年以发行股份和支付现金的方式完成对恒企教育100%股权和中大英才70%股权的收购。据了解,恒企教育以线下教育为主,主要产品包括财经类技能、财经类考证培训、IT及设计培训等;中大英才在线教育为主,销售的课程包括自制和第三方提供两种类型, 此外还有图书销售、学习卡销售、学历辅导、软件开发等业务。

上市公司为此付出了不菲的对价,对恒企教育的收购对价为12亿元、对中大英才的对价为1.82亿元。在并购当年共确认相关商誉13亿元,其中恒企教育商誉11.3亿元,中大英才1.7亿元。换句话说,对价的绝大部分成为了上市公司的商誉,可见并购溢价之高。

投资协议约定,恒企教育对手方给出的业绩承诺为, 2016年、2017年和 2018年度恒企教育所产生的扣除非经常性损益后的净利润累计不低于3.19亿元;中大英才对手方给出的业绩承诺为,2016年度、2017年度和2018年度所产生的扣非净利润累计不低6500万元。(注:简化描述)

2016年恒企教育实际扣非后净利润超承诺数327.2万元,2016年和2017年累计实际扣非净利润超承诺数713.45万、但由于2018年业绩不及预期,导致三年累计扣非后净利润与业绩承诺相差414.36万元。

中大英才三年累计扣非后净利润为6616.08万元,完成业绩承诺盈利目标101.79%。

根据业绩预告,由于2019年职业教育板块的利润大幅度下滑,拟对恒企教育计提减值准备3.3亿元。

值得关注的是,在3.3亿元商誉减值之后,恒企教育相关商誉仍有8亿元。如果恒企教育的盈利保持继续下滑,那么在以后年度进行商誉减值仍是大概率事件。

净利率下降明显 大量限售股将在3月解禁

开元股份在2019年将制造业子公司长沙开元仪器有限公司100%股权转让给控股股东罗建文,交易价格为2.7亿元。截止2019年12月31日,款项已全部付清,至此开元股份通过资本运作由双主业变为单一主业。

不过在主业转变的过程中,开元股份的毛利率虽有所上升但净利率却大幅下降。2017年销售毛利率为64.97%、2018年为70.13%;2017年净利率17.05%,2018年仅为7.24%。

毛利率和净利率的变化差异主要是因期间费用的上升所致。根据2019年中报披露,2019年上半年开元股份共发生销售、管理、研发、财务四项期间费用共计5.4亿元,同比增长36.25%。其中销售费用同比增长77.88%,主要是职业教育板块两公司增加销售人员和推广支出所致;管理费用同比增长37.85%,主要是职业教育板块两公司布局新赛道,导致人员薪酬和管理支出上升;研发费用同比增长37.22%,财务费用同比增长45.57%,均是职业教育板块两公司加强研发、信息化和通过促销为学员学费贷款承担利息增加、贷款利息增加影响所致。

可以看出教育板块仍处于扩张期内,2020年或许仍会保持较大的费用支出。

此外,开元股份的净资产收益率(ROE)处于下降通道。2017年到2019年三季报,公司净资产收益率-平均分别为7.76%、4.71%和2.16%。

现金流方面,由于近年来投资支出巨大,导致整体现金流量为净流出状态。2018年现金及现金等价物净流出6615.23万元,2019年前三个季度现金及现金等价物净流8253.64万元。

Choice金融终端

根据Choice金融终端显示, 2017年并购时所发行的股份将在2020年3月30日部分解禁,解禁股数高达7323.94万股,占A股已流通数量比例为26.93%,按照当前收盘价估算的市值约为6.7亿元。

更多资讯或合作欢迎关注中国经济网官方微信(名称:中国经济网,id:ourcecn)